L'Assurance-Vie : une fiscalité à part

Des fiscalités multiples pour les contrats d'assurance-vie

Dans le domaine complexe de l’assurance-vie, il est plus approprié de parler « des fiscalités » plutôt que de la fiscalité au singulier.

Il est crucial de distinguer deux aspects distincts de la fiscalité de l’assurance-vie : d’une part, la fiscalité qui s’applique durant la vie du souscripteur-assuré et d’autre part, la fiscalité engendrée par son décès. Ces deux éléments peuvent sembler simples en apparence, mais ils sont nettement plus compliqués en réalité.

Les lois de finances, complexes et en constante évolution, ajoutent une couche supplémentaire à cette complexité. Elles contribuent à transformer la fiscalité du contrat d’assurance-vie en un véritable « mille-feuille » fiscal.

Les chiffres à retenir

La fiscalité en cas de vie : lors d’un rachat

Le rachat est le terme consacré pour désigner tout simplement le retrait de sommes du contrat d’assurance vie par le souscripteur. Le souscripteur peut demander le remboursement partiel ou total.

En cas de rachat total ou partiel, seule la part d’intérêts contenue dans le rachat effectué est taxable.

Exemple de rachat / retrait partiel

Versement à l’adhésion : 100 000€

Valeur du contrat : 112 000€

Montant du rachat partiel : 10 000€

Part des produits au sein des 10 000€ du rachat partiel :

10 000€ – [100 000€ x (10 000€ / 112 000€)] = 1 071,43€

La fiscalité s’appliquera sur ces 1 071,43€ et uniquement au moment du rachat

La fiscalité des contrats d’assurance-vie en cas de rachat (hors prélèvements sociaux)

Les prélèvements sociaux s’appliquent dans tous les cas :

- Pour part fonds en euros, ils sont pris annuellement au moment de leur inscription en compte depuis juillet 2011.

- Pour la part unités de comptes, ils sont prélevés lors du rachat ou au dénouement du contrat.

(pour comprendre la distinction entre le fonds en euros et les unités de compte voir le rendement du contrat d’assurance-vie)

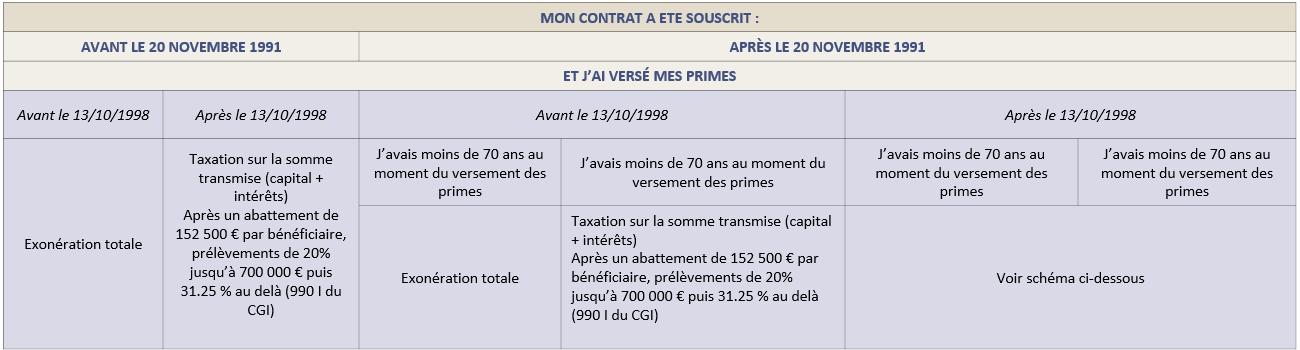

La fiscalité en cas de décès : le dénouement du contrat

Régimes des contrats ouverts avant le 13 octobre 1998

Les prélèvements sociaux sont dus au taux en vigueur au moment du décès.

ontrairement à la fiscalité en cas de vie, c’est l’âge du souscripteur au moment du versement qui déterminera le régime applicable (Avant 70 ans / après 70 ans)

Questions-réponses

Est-il intéressant d’ouvrir un contrat après 70 ans ?

Oui, même si l’abattement est moins intéressant, l’assiette retenue au-delà des 30 500 € est constituée seulement des versements bruts.

En cas de co-adhésion avec des assurés âgés respectivement de moins de 70 ans et plus de 70 ans au moment du versement des primes Quelle est la fiscalité applicable ?

La fiscalité applicable dépend de celui qui par son décès dénoue le contrat.

Quel est la date prise en compte pour la fiscalité : la date d’ouverture ou la date du versement ?

Le « compteur fiscal » commence à l’ouverture du contrat (pour déterminer le moment du rachat.

En revanche, la date du versement peut avoir une incidence sur le régime fiscal applicable.

Par exemple, si votre contrat a été ouvert le 18 décembre 1999 avec une somme modique et qu’un versement de 300 000 € a été effectué le 18 décembre 2017. Le contrat a plus de 8 ans mais la fiscalité est liée à la date du versement soit :

Pour les produits des primes versées jusqu’à 150 000 €, le régime applicable sera soit PFL 7,5% ou sur option l’IR et le PFU 12,8% au-delà.

Comment est effectué le paiement de l’impôt avec le PFU ?

Il sera effectué en deux temps : l’assureur prélèvera au moment du rachat 12,8%, l’année suivante une régularisation pourra être effectuée.

Si mon contrat a plus de huit ans et que j’ai versé à plusieurs moments, comment s’impute l’abattement ?

L’abattement de 4 600 € et 9200 € s’appliquera en priorité :

- aux produits attaches aux primes versées avant le 27/09/2017 au-delà de 8 ans ;

- puis, aux produits attaches aux primes versées à compter du 27/09/2017 qui sont imposés au taux de 7,5 % au-delà de 8 ans ;

- enfin, aux produits attaches aux primes versées à compter du 27/09/2017 qui sont imposés au taux de 12,8 % au-delà de 8 ans.

Conseil cheval blanc patrimoine :

Privilégier l’ouverture d’un nouveau contrat plutôt que de reverser sur des contrats antérieurs au 27 septembre 2017.

Comment savoir quelle est l’option la plus avantageuse pour moi ?

Cela dépend de la totalité de vos revenus de capitaux mobiliers à percevoir sur l’année du rachat et votre tranche marginale d’imposition.

Exemple : imaginons le cas d’un client ayant une TMI à 30% pour un retrait effectué dans la 6ème année du contrat avec une valorisation) 112 000 € (pour un versement initial de 100 000 €)

| Avec FLAT TAX | Option IR |

|---|---|

| 12 000 € x 30 % = 3 600 € | IR : 12 000 € x 30% = 3600 € + PS :12 000 € x 17,2% = 2 064 € |

Il faut à l’opportunité étudier l’intérêt d’opter ou non pour l’IR.

Contactez nos conseillers spécialisés pour vous guider sur la fiscalité des contrats d’assurance-vie.