Optimiser la gestion de son patrimoine

- S'il n'y avait qu'un conseil à retenir : c'est d'ANTICIPER !

- Qui sont mes héritiers en cas de succession ?

- 1ère étape : Bien estimer son patrimoine et les frais en cas de succession

- 2ème étape : vos objectifs, votre profil

- 3ème étape : notre analyse et nos solutions pour maîtriser la transmission de votre patrimoine

- 4ème étape : la mise en place des préconisations

S'il n'y avait qu'un conseil à retenir : c'est d'ANTICIPER !

L’une des principales préoccupations des français est la protection de la mise à l’abri de leurs familles. Mais presque trois français sur quatre n’y sont pas préparés (sondage OpinionWay, 2018) Il s’agit pourtant de bien prévoir, pour éviter de futurs problèmes aux êtres chers.

En France, il n’existe plus de droits de succession entre conjoints mariés ou pacsés. Cependant, en cas de décès, les héritiers perçoivent une masse successorale, composée de biens immobiliers et mobiliers qui sont taxés à un barème de succession.

La première étape est de bien comprendre ce qu’il se passe lors d’une succession.

Qui sont mes héritiers en cas de succession ?

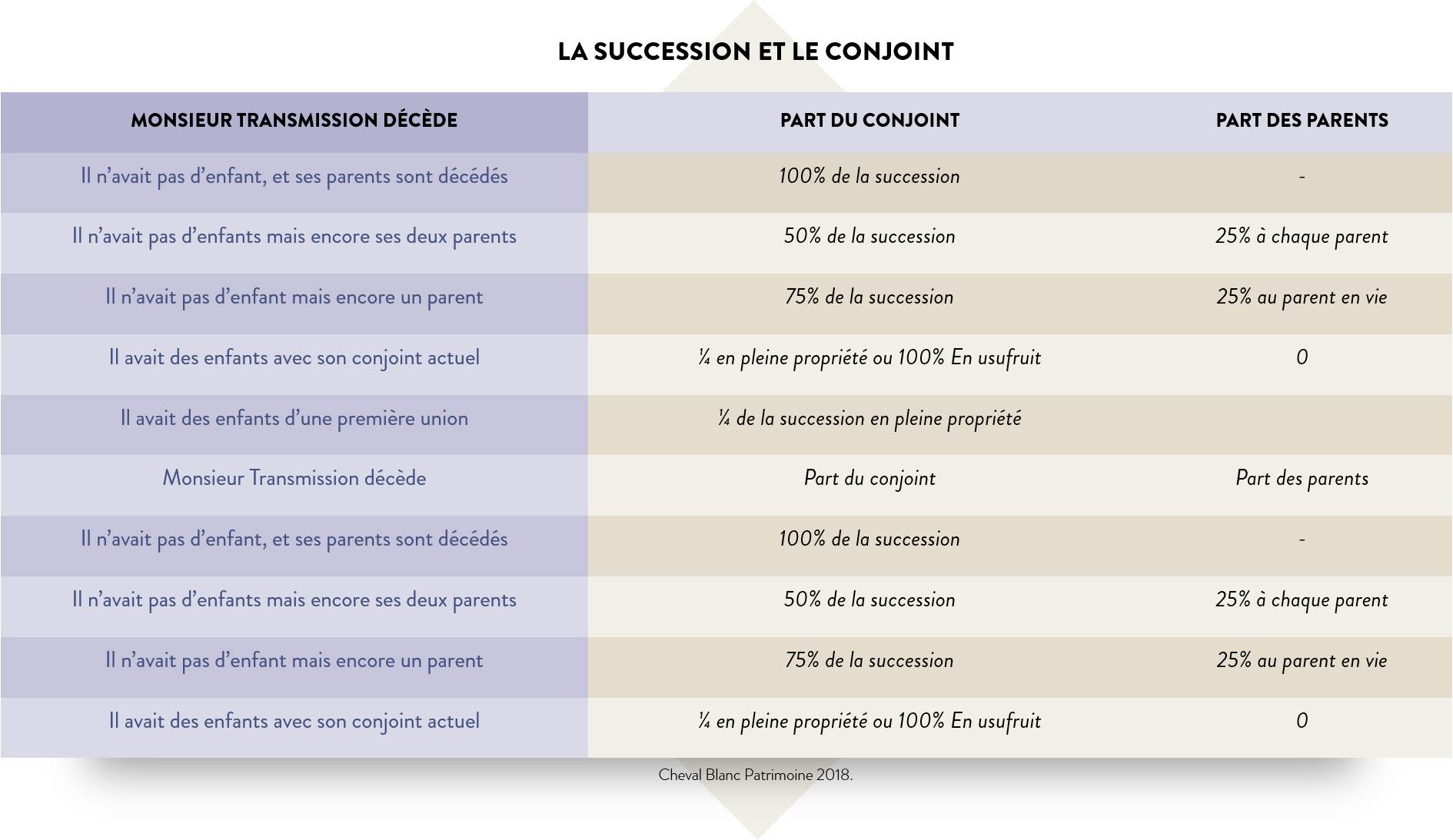

Avant tout, le conjoint survivant

Le conjoint héritera :

- Si les conjoints avaient un ou des enfants en commun, le conjoint aura le choix de percevoir la totalité en usufruit ( Démembrement et usufruit, dossier Cheval Blanc Patrimoine), ou un quart en pleine propriété (les enfants partageant à parts égales les trois quarts de la succession)

- Si le conjoint décédé avait des enfants d’une première union, le conjoint survivant percevra un quart de la pleine propriété et les enfants partageront les trois quarts restants en pleine propriété.

- Si il n’y a pas d’enfant ni de parent, le conjoint percevra l’intégralité de la succession.

- Si le conjoint qui décède n’a pas d’enfant mais a encore ses deux parents en vie, le conjoint perçoit la moitié de la succession, son père un quart et sa mère un quart.

- Si le conjoint qui décède n’a pas d’enfant mais a encore l’un de ses deux parents, le parent perçoit un quart de la succession, et le conjoint les trois quarts de la succession

La part des enfants : les règles à respecter

La réserve héréditaire

La loi prévoit que les libertés d’affecter son patrimoine en cas de décès sont limitées.

Ainsi, hormis raisons sérieuse (Meurtre, tentative de meurtre, violences…), la loi ne permet d’affecter librement que la « quotité disponible » définie à l’article 912 du code civil :

| La réserve héréditaire | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Présence d'un enfant | Présence de deux enfants | Présence de trois enfants et plus | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Part réservée | 50% des biens de la succession | 2/3 des biens de la succession | 3/4 des biens de la succession | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Quotité disponible à affecter | 90% | 10% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Ces règles ne permettent pas de déshériter un enfant, mais d’affecter une fraction du patrimoine en fonction de la volonté du défunt : Favoriser un enfant par rapport à un autre si il en plus le besoin, donner à des causes nobles, des associations, gratifier un neveu, une nièce, un parent…

1ère étape : Bien estimer son patrimoine et les frais en cas de succession

Une analyse technique est essentielle en vue de bien comprendre les enjeux

Nous réaliserons un audit de votre patrimoine et mesurerons la taxation en cas de succession, mais également la répartition des masses patrimoniales entre les personnes que vous avez désignées.

- Votre conjoint est il bien protégé ?

- Combien de droits paieront vos enfants ?

- Qui sont vos héritiers et que leur reviendra-t-il en cas de décès ?

Lorsqu’on envisage de transmettre son patrimoine à ses proches, on se rend compte que souvent les taxations sont très lourdes : Elles montent jusque 45% pour les enfants…

Mais ce n’est pas une fatalité !

2ème étape : vos objectifs, votre profil

Bien entendu, il faudra nous parler de vos objectifs, de vos volontés : Protéger le conjoint, protéger les enfants, définir la structure familiale, transmettre un actif particulier, un actif professionnel… Aider les enfants à commencer dans la vie, Transmettre en continuant à rester maître de son patrimoine…

Il y a autant d’objectifs que de profils. Il faudra penser à bien déterminer la suite. C’est une étape aussi essentielle que la première.

Parmi les objectifs fréquents de nos clients quand à la transmission de leur patrimoine, plusieurs reviennent souvent :

C’est notamment le cas de la maîtrise des actifs. Plus le patrimoine est transmis tôt, moins cela coûte en terme de droits dans le cadre d’une transmission. Mais bien souvent, Ceux qui nous sollicitent souhaitent conserver la maîtrise de leur patrimoine. Nous adaptons alors la stratégie pour mettre en place des stratégies qui permettent à la fois de protéger le conjoint survivant en cas de décès, tout en transmettant le patrimoine pour profiter au maximum des abattements.

C’est également la question de ne pas donner sans garde-fou aux enfants mineurs. De la même manière, nous avons organiser ces donations pour organiser les choses.

Pour chaque objectif, nous saurons vous apporter le conseil nécessaire.

3ème étape : notre analyse et nos solutions pour maîtriser la transmission de votre patrimoine

Notre étude représente un travail minutieux, important. L’objectif est de simuler une succession en l’état actuel pour bien comprendre les leviers d’optimisation et les possibilités afin de parvenir à transmettre à vos enfants, vos proches, dans de bonnes conditions.

De nombreux moyens à votre disposition

Voici quelques pistes souvent étudiées, toujours dans le respect de vos objectifs (Rappelez vous néanmoins qu’il n’y a pas de règle. Il faut réaliser une analyse personnalisée) :

- Définition, analyse et conseils quant au mode de détention de votre patrimoine immobilier (Direct, société, SCI…) . Donations, Donations avec réserves d’usufruit, donations en nue-propriété.

- Bonne utilisation des contrats d’assurance vie, pour profiter des abattements légaux d’une part, et conserver la disponibilité de vos capitaux.

- Création de véhicules d’investissement familiaux (SCI, SARL de famille, SAS…)

- Bonne rédaction des statuts

- Protection des conjoints

- SARL de famille pour vos investissements sous le régime LMNP Par exemple

- SCI pour vos investissements familiaux de jouissance, ou vos locations nues ou vos parts de SCPI…

Opérations un peu plus techniques :

- Mise en place d’OBO (Owner Buy Out | Rachat à soi même)

- Rachat de votre patrimoine pour dégager des liquidités | Anticiper la transmission d’un patrimoine immobilier / Professionnel

- Pacte Dutreil : Pour les actifs professionnels, transmission familiale |

- Apport-Cession et donations avant cession, grâce à l’Art. 150-OB ter

- Organisation de vos volontés et protection de la famille : Mandat de protection future, testaments, volontés…

Le conseil de l'expert

Ces termes peuvent paraître techniques et ces opérations complexes mais votre conseiller Cheval Blanc Patrimoine les manie au quotidien.

Le travail effectué donne des résultats spectaculaires en termes d’économies et de prévoyance.

Dans 95% des cas nous retrouvons des « Mon conjoint à défaut mes enfants… » : Cette clause est souvent une aberration, il faut la changer.

Votre assurance est bel et bien ouverte, mais mal utilisée de ce fait !

4ème étape : la mise en place des préconisations

Etape tout aussi cruciale que les premières, puisque c’est elle qui concrétise tout le travail effectué jusqu’ici.

Cheval Blanc Patrimoine vous accompagnera jusqu’au bout de chacune des opérations, parmi lesquelles :

- Les donations, en pleine-propriété, en nue-propriété, avec réserve d’usufruit : C’est vous faire profiter de notre réseau de notaires patrimoniaux, avec qui nous avons l’habitude de travailler vite et bien

- Les contrats d’assurance vie : à souscrire, si nécessaire, avec les meilleures solutions existantes. Pour les contrats existants, bénéficier de nos conseils

- Les clauses bénéficiaires des contrats d’assurance vie : A bien rédiger ! Clauses à tiroir, Clauses démembrées avec quasi usufruit, clauses simples…

- Création de sociétés, SCI, SARL de famille, Holding…

- Accompagnement pour la mise en place de pacte Dutreil

C’est un accompagnement global, du début à la fin, pour la garantie d’une optimisation claire, détaillée, et surtout réussie.